CIO View

September 11, 2024

PERSPECTIVES - Outlook Macro e di Mercato 3/24 - quarto trimestre

MACROECONOMIA: Crescita in ripresa nel 2025 | OBBLIGAZIONARIO: Normalizzazione delle curve dei rendimenti | AZIONARIO Utili solidi, volatilità elevata

Nella nostra nuova pubblicazione per il quarto trimestre del 2024, forniamo un aggiornamento della nostra view economica anche in termini di asset class.

Macroeconomia: crescita in ripresa nel 2025

L’economia degli Stati Uniti è ancora solida e il ritmo di crescita del Q2 pari al 3% annualizzato è stato trainato dai consumi. Crediamo che la crescita sia destinata a moderarsi prima di riprendere slancio l’anno prossimo aiutata sia dai consumi privati ma anche dai buoni livelli di spesa per gli investimenti e l‘elevato deficit pubblico. Prevediamo una crescita del PIL del 2,4% nel 2024 e dell’1,7% nel 2025.

Dopo essere salita nel corso del Q1, l’inflazione headline a luglio si è portata sotto il 3%. Nei mesi più recenti la crescita dei prezzi mensile si è ridotta parecchio e crediamo che l’anno prossimo l’inflazione si mantenga in media al 2,3%. Prevediamo che la Fed inizi il proprio ciclo di allentamento monetario a settembre con un taglio da 25 pb. Successivamente, anticipiamo altri cinque tagli dei tassi della stessa entità entro la fine del Q3 2025. Fattori strutturali quali il deficit pubblico su alti livelli e fattori ciclici (tra cui la riaccelerazione dell’economia) dovrebbero mantenere i rendimenti a lunga scadenza elevati.

In Eurozona la crescita reale del PIL è stata dello 0,2% QoQ nel Q2, scendendo dallo 0,3% del Q1. I dati recenti indicano che il ritmo di crescita non dovrebbe migliorare parecchio.

Tuttavia, il tasso di disoccupazione ha toccato il livello più basso dall’inizio della serie a metà degli anni 90 raggiungendo il 6,4%. Alla luce di questa robustezza del mercato del lavoro i consumi privati dovrebbero essere il fulcro della crescita economica dell’area, che prevediamo allo 0,7% nel 2024 e all’1,0% nel 2025. Nel complesso, il potenziale di crescita dell’Eurozona rimane contenuto e non dovrebbe consentire tassi più elevati di espansione.

Sul fronte inflattivo, la crescita dei prezzi headline ha toccato il 2,2% ad agosto, il tasso più basso in tre anni. La crescita dei salari negoziati è scesa lievemente, un fattore che dovrebbe allentare l’inflazione derivante dai salari reali ma supportare al contempo i consumi. Le pressioni sottostanti l’aumento dei prezzi stanno diminuendo.

Prevediamo che l’inflazione si stabilizzi in media al 2,3% l’anno prossimo e che la BCE riduca il costo del denaro fino al 2,5% entro settembre 2025.

In Giappone la crescita del PIL è passata da una contrazione dello -0,6% nel Q1 ad un’espansione dello 0,8% nel Q2.

I consumi privati – che costituiscono più della metà dell’economia – sono saliti per la prima volta negli ultimi cinque trimestri dopo che le negoziazioni salariali di primavera hanno portato al maggior incremento delle paghe degli ultimi trent’anni. L’inflazione, per il terzo mese consecutivo, si è attestata al 2,8% a luglio. Nel 2025 prevediamo che l’inflazione scenda in media al 2,0% e la crescita del PIL si stabilizzi all’1,2%. La BoJ dovrebbe alzare nuovamente i tassi di interesse con cautela dallo 0,25% attuale allo 0,75% nell’arco dei prossimi dodici mesi.

In Cina l’economia ha visto un’espansione del 4,7% YoY durante il Q2, in rallentamento dal 5,3% del Q1. L’economia rimane nel complesso robusta ma non mancano segnali debolezza. Le vendite al dettaglio sono cresciute del 2,7% YoY durante il mese di luglio, un ritmo decisamente inferiore a quello a doppia cifra registrato nei quindici anni precedenti la pandemia. Prevediamo una crescita del PIL del 4,8% nel 2024 e del 4,4% nel 2025 e un’inflazione in media all’1,7% durante il 2025.

Obbligazionario: normalizzazione della curva dei rendimenti

Gli Stati Uniti stanno per vivere un ciclo di riduzione dei tassi di interesse. La Fed, infatti, sta guadagnando sicurezza che l’inflazione sia diretta al di sotto del 2% in maniera sostenibile. Il mercato del lavoro ha proseguito la sua fase moderazione dai livelli estremamente tirati dell’anno scorso. Dopo più di due anni invertita, la curva dei rendimenti del Treasury si sta normalizzando grazie alla diminuzione dei tassi di interesse a breve termine più rapida che su quelli a lunga scadenza. Tuttavia, questo fenomeno non dovrebbe concludere il periodo di tassi elevati. Crediamo che il ciclo di taglio dei tassi contenuto e la riaccelerazione dell’economia dell’anno prossimo limiteranno il calo dei rendimenti.

Inoltre, il dibattito sul tetto al debito pubblico e il rischio derivante dallo squilibrio fiscale dovrebbero aumentare il term premium (settembre 2025, target di rendimento per il Treasury a 10 anni: 4,05%; target di rendimento per il Treasury a 2 anni: 3,60%).

Come negli Stati Uniti, anche in Eurozona sono stati raggiunti progressi significativi nella lotta all’inflazione. Tuttavia, la crescita economica è stata fiacca finora.

Questa combinazione dovrebbe consentire alla BCE di continuare ad allentare la politica monetaria, alimentando l’irripidimento della curva dei rendimenti del Bund che è sul punto di normalizzarsi. I rendimenti a lunga scadenza con buone probabilità rimarranno alti a causa degli squilibri fiscali nelle principali economie dell’area e a possibili eventi di volatilità legati al contesto politico (settembre 2025, target di rendimento per il Bund a 10 anni: 2,25%; target di rendimento per il Bund a 2 anni: 2,00%).

L’attenzione alla fattibilità del piano di governo per ridurre il disavanzo e allinearlo alle regole fiscali dell’UE potrebbe causare un ampliamento dello spread dei titoli di Stato italiani. Il buon livello di carry, tuttavia, potrebbe attrarre flussi in ingresso mettendo un tetto al suo allargamento.

Il credito investment grade (IG), sia in USD che in EUR, continua ad attirare flussi grazie alla domanda di carry da parte degli investitori che rimane forte sebbene il potenziale di compressione degli spread rimanga limitato. La normalizzazione delle curve dei rendimenti dovrebbe liberare liquidità parcheggiata nel mercato monetario e parte di questa potrebbe trovare meta sul mercato IG. Entrambe le regioni dovrebbero evitare una recessione per cui il rischio di allargamento degli spread IG non dovrebbe essere considerevole.

I tassi di default dei titoli High Yield (HY) rimangono piuttosto alti rispetto all’anno scorso ma di recente sembrano essersi stabilizzati. Il costo del rifinanziamento del debito è diminuito per gli emittenti con rating B e BB ma rimane molto alto per quelli CCC mentre i fondamentali

si sono deteriorati marginalmente. Gli spread si sono compressi fino a livelli non giustificabili dai fondamentali. Tuttavia, anche se prevediamo un leggero ampliamento degli spread il rendimento totale atteso dovrebbe rimanere attraente.

Gli spread sui titoli di Stato dei Paesi Emergenti dovrebbero muoversi lateralmente. La crescita economica è attesa in recupero nell’Est Europa e in America Latina mentre dovrebbe rimanere stabile nella maggior parte dei Paesi asiatici. Ma non mancheranno le preoccupazioni tra la crescita economica cinese, i rischi geopolitici, l’aumento dei prezzi delle materie prime e le elezioni presidenziali negli USA. Allo stesso modo, gli spread di credito dell’Asia Pacifico (sia governativo che societario ma ~90% societario) dovrebbero vedere movimenti contenuti complici un’emissione netta probabilmente negativa e i tassi di default stabili. Infine, entrambi i mercati offrono buone prospettive di carry.

Azionario: utili solidi, volatilità elevata

I mercati azionari hanno continuato a registrare buone performance sostenute da una sana crescita degli utili, da aspettative di un contesto di tassi di interesse più favorevole ma anche dalle prospettive di soft landing sia in Eurozona che negli Stati Uniti. Dopo anno abbondante senza crescita degli utili, le Small Cap USA, le 493 società dell’S&P 500 escludendo le Magnifiche 7 così come i mercati europei hanno riportato una crescita positiva degli utili nel Q2.

Le performance del mercato, quindi, stanno diventando più diffuse e meno guidate in larga misura dalle Mega Cap. Pensiamo che questo trend proseguirà.

L’S&P 500 finora è andato molto bene quest’anno. Nella prima metà dell’anno le Magnifiche 7 e le altre Mega Cap sono stati i maggiori contributori alla performance dell’indice ma dall’inizio della seconda metà i contributori sono stati più numerosi. Nonostante la leggera discesa del ritmo di crescita degli utili delle Magnifiche 7 durante il Q2, crediamo che queste continueranno ad accrescere gli utili ad un ritmo sopra la media. Le valutazioni rimangono estese in prospettiva storica ma sono sostenute dai fondamentali tra cui le aspettative di crescita degli utili ancora solide.

Crediamo che questa rimarrà intorno al 10% nel breve termine e che l’S&P 500 raggiunga 5.800 punti entro la fine del Q3 2025.

Il quadro è simile in Eurozona, dove lo STOXX Europe 600 ha performato bene durante la prima metà dell’anno guidato sempre dalle Large Cap. Dall’inizio della seconda parte dell’anno la performance delle Small Cap ha accelerato e crediamo che contribuiranno in maniera duratura e consistente ai guadagni dell’indice generale grazie ad una crescita degli utili più elevata e delle valutazioni modeste in termini storici. Prevediamo che l’indice arrivi ai 540 punti entro la fine di settembre 2025.

Tra i mercati emergenti preferiamo l’Asia a causa del maggior slancio economico e la rilevanza del tema dell’IA. Si pensi ad esempio alla Corea del Sud e a Taiwan che complessivamente forniscono circa due terzi della capacità produttiva globale di semiconduttori. In Giappone, il principale mercato sviluppato asiatico, gli indici azionari hanno un esposizione più domestica rispetto agli altri mercati sviluppati e dovrebbero performare positivamente grazie all’aumento dei consumi interni.

Crediamo che le Large Cap continueranno a registrare buoni ritorni sia negli USA che in Europa mantenendo buone prospettive di rendimento nel lungo termine. Ma gli investitori potrebbero valutare di aggiungere nei portafogli le Mid e le Small Cap. Il contesto di tassi di interesse più favorevole e un’accelerazione della crescita nel 2025 potrebbero incrementare i profitti per queste società più sensibili alla crescita e ai movimenti dei tassi di interesse.

Le imminenti elezioni presidenziali USA potrebbero introdurre incertezze a breve termine nell’ultima parte dell’anno e potenzialmente portare a rotazioni settoriali a seconda del loro esito. I rischi geopolitici associati alla crisi in Medio Oriente e al conflitto Russia/Ucraina potrebbero essere fonte di ulteriore volatilità. Infine, pensiamo che la fine della Grande Moderazione e l’era dei tassi di interesse negativi apriranno la porta d’ora in avanti ad episodi di maggiore volatilità con più frequenza.

Materie prime: la corsa dell’oro

La debolezza del settore manifatturiero e delle costruzioni in Cina hanno pesato sul consumo di petrolio e messo pressione alle aspettative per la domanda globale. Le principali agenzie dell’energia hanno visto al ribasso le proprie stime e ora l’AIE stima una domanda complessiva per il 2025 più bassa di 0,3 milioni di barili al giorno rispetto alle sue previsioni di aprile. Anche l’OPEC ha abbassato le proprie previsioni. L’OPEC+ ha reagito alla debolezza del mercato posponendo da ottobre a dicembre gli aumenti

di produzione che aveva programmato, il che dovrebbe aiutare a controbilanciare il buon aumento dell’offerta non-OPEC+. Guardando avanti, il freno ai prezzi del petrolio dovrebbe essere molto contenuto grazie alla forte domanda asiatica – escludendo la Cina – e agli acquisti per le riserve strategiche in Cina e negli Stati Uniti. Gli eventi legati allo scenario geopolitico rimangono un fattore di osservazione particolare che potrebbero causare un aumento notevole delle quotazioni (settembre 2025, Target Brent: USD 80 al barile).

I prezzi dei crediti per le emissioni di carbonio europei hanno faticato a trovare supporto. La combinazione di un clima caldo, ventoso e umido ha ridotto il fabbisogno dell’energia da fonti fossili e diminuito le loro emissioni di circa il 17% YTD. L’aumento dell’offerta quest’anno frutto dell’anticipazione delle aste future dovrebbe risultare in un surplus di offerta. Tuttavia, i guadagni a lungo termine dovrebbero essere sostenuti dalla scarsità dell‘offerta futura e dall‘introduzione del meccanismo di adeguamento del carbonio alle frontiere (CBAM) insieme all’eliminazione graduale delle quote gratuite per i settori coperti dal CBAM.

L‘oro di recente ha segnato nuovi massimi storici grazie alle aspettative di normalizzazione dei tassi d‘interesse della Fed, all‘indebolimento dell‘USD, ai continui acquisti da parte di alcune Banche Centrali e al rinnovato interesse da parte degli investitori di ETF/ETC. Crediamo che l‘aumento dei disavanzi fiscali e l‘aumento della creazione di moneta a livello globale rimarranno fattori rialzisti per il metallo prezioso. Inoltre, le Banche Centrali con buone probabilità continueranno ad acquistare oro per diversificare le loro riserve estere e gli investitori al dettaglio in Asia dovrebbero mantenere la loro attenzione sull‘oro come asset (settembre 2025, Target sull‘oro: 2.810 USD/oncia).

La debolezza generale dell’economia cinese mantiene bassi i prezzi del rame. Tuttavia, gli indicatori per la domanda fisica cinese stanno ricominciando a essere al centro dell‘attenzione. In Cina si sta registrando una significativa espansione dell‘infrastruttura per la ricarica dei veicoli elettrici ad alta efficienza, mentre la produzione dei nuovi veicoli elettrici (in inglese NEV, o new energy vehicles) è aumentata di quasi il 29% su base annua a luglio. L‘aggiunta di capacità rinnovabile sta proseguendo rapidamente nel Paese. Un recente rapporto ha rilevato che i 339 GW di capacità in costruzione in Cina sono quasi il doppio della capacità totale in costruzione nel resto del mondo. Anche gli investimenti nella rete elettrica stanno accelerando, dopo essere già aumentati del 24% su base annua nel primo semestre del 2024. Sul fronte dell’offerta, è probabile che la crescita rimanga modesta in futuro (settembre 2025, Target sul prezzo del rame: 10.000 USD/t).

Tassi di cambio: volatilità ritrovata

A differenza del primo semestre, durante il quale la maggior parte dei movimenti sui cambi del G10 sono stato contenuti, il Q3 ha visto movimenti più forti finora. In particolare, la liquidazione dei carry trade dopo l‘aumento dei tassi d‘interesse in Giappone e il possibile pivot della Fed hanno innescato un forte aumento della volatilità.

Con l‘avvicinarsi del cambio di direzione sui tassi d‘interesse negli Stati Uniti e la liquidazione dei carry trade, il USD ha subito pressione anche contro l‘EUR e ad agosto è sceso ad un minimo da 13 mesi a circa EUR/USD 1,12. Il potenziale di ulteriore apprezzamento dell’EUR dipenderà probabilmente dalla capacità della crescita economica europea di convergere verso quella degli Stati Uniti e dall’entità con cui le rispettive Banche Centrali abbasseranno i tassi di interesse nei prossimi dodici mesi in quanto ciò dovrebbe avere un impatto sui rendimenti a breve delle due curve. Poiché riteniamo che il mercato stia attualmente scontando dei tagli dei tassi della Fed più consistenti del dovuto, ci aspettiamo un USD più forte a EUR/USD 1,08 entro la fine di settembre 2025.

Il ciclo di taglio dei tassi della BoE potrebbe essere più lento di quello della Fed. L‘inflazione nel Regno Unito è già scesa al 2%, ma dovrebbe aumentare nuovamente nei prossimi mesi, anche a causa degli adeguamenti dei massimali sui prezzi dell‘energia. L‘inflazione core, insieme alla crescita dei salari medi e degli stipendi, rimane elevata, così come quella nei servizi. Le dinamiche sulla crescita economica potrebbero continuare a sostenere la GBP. Pertanto, prevediamo un potenziale apprezzamento della GBP a GBP/USD 1,34 entro i prossimi 12 mesi.

L‘economia giapponese ha visto una ripresa nel Q2, trainata da un‘impennata dei consumi privati grazie agli importanti aumenti salariali che hanno rilanciato la crescita dei salari reali. Questo slancio potrebbe mantenere alta l‘inflazione per più tempo e aiutare la Bank of Japan (BoJ) a raggiungere i suoi obiettivi. Dopo aver incrementato i tassi di interesse di 10 pb a marzo e di 15 pb a luglio, prevediamo che la BoJ continuerà a normalizzare i tassi nel primo semestre del 2025, riducendo i differenziali di rendimento. Inoltre, è lecito attendersi che il ritmo dei tagli dei tassi della Fed influenzi il potenziale apprezzamento del JPY. Tuttavia, prevediamo un margine limitato per un apprezzamento più importante in quanto i differenziali di rendimento rimangono persistenti e sostanziali e i tassi reali in Giappone sono ancora negativi. Prevediamo che il JPY si apprezzi solo gradualmente rispetto all‘USD fino a 140 USD/JPY entro fine di settembre 2025.

I problemi strutturali, soprattutto del settore immobiliare, rimangono un freno per l‘economia cinese. Le misure governative dovrebbero aiutare solo a medio termine.

Il CNY, tuttavia, è stato recentemente sostenuto dalla liquidazione dei carry trade e dalle maggiori aspettative sui tagli dei tassi della Fed. Considerato che la PBoC vuole evitare sia un forte apprezzamento che deprezzamento della divisa, prevediamo che il CNY sarà ancora vicino al livello attuale alla fine di settembre 2025, ovvero 7,15.

Nel nostro orizzonte di previsione, evidenziamo la geopolitica e le elezioni statunitensi come potenziali fonti di un aumento della volatilità a breve termine.

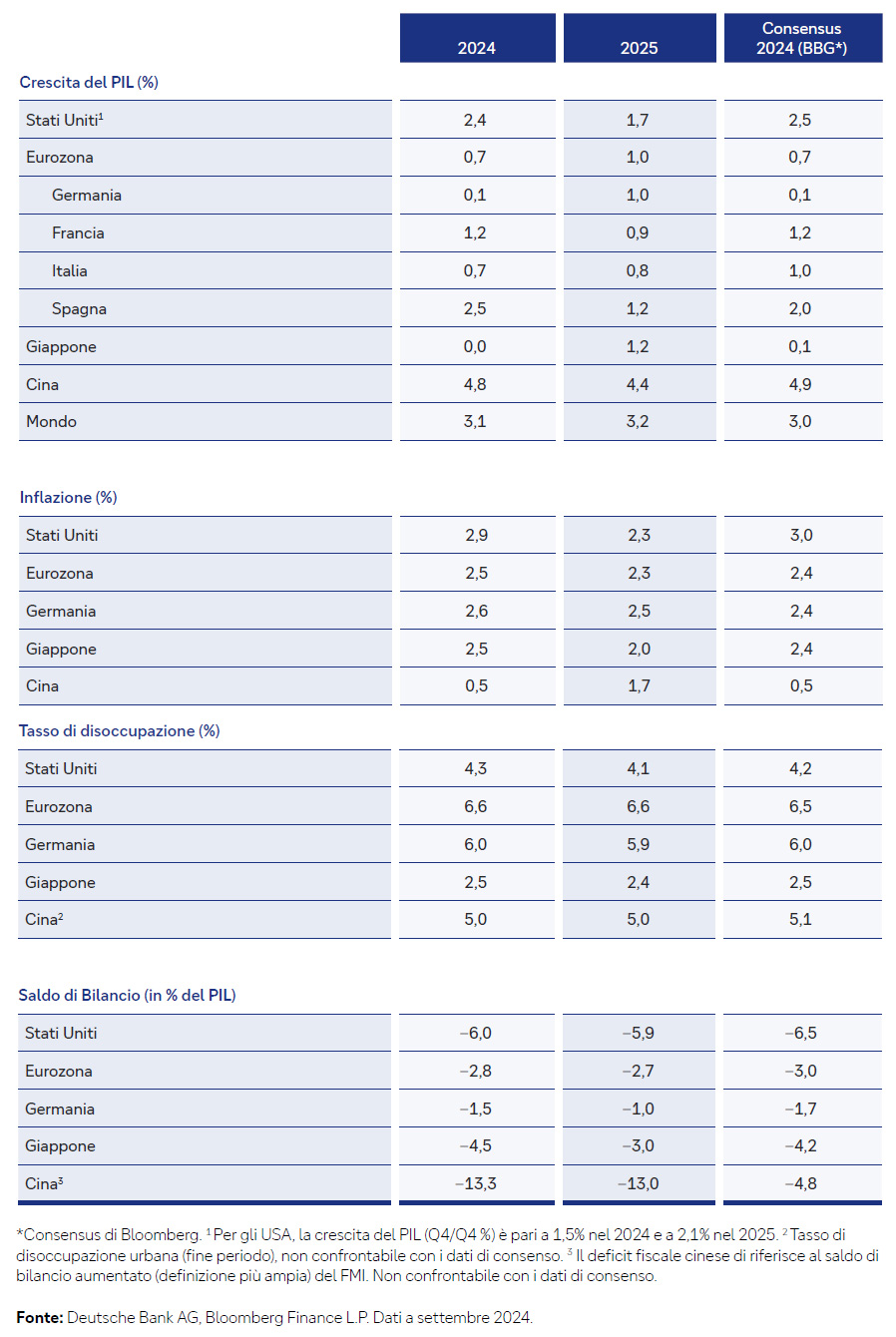

Previsioni Macroeconomiche

Previsioni per le asset class per la fine di settembre 2025

Performance storica

Further links on the topic

I documenti in lingua inglese sono rivolti esclusivamente ai clienti in possesso delle competenze necessarie. Il presente materiale viene divulgato unicamente a scopo informativo e non deve essere interpretato come un’offerta, una raccomandazione o un invito all’acquisto o alla vendita di investimenti, titoli, strumenti finanziari o altri prodotti specifici, per la conclusione di una transazione o la fornitura di servizi di investimento o di consulenza sugli investimenti o per la fornitura di ricerche in materia di investimenti o raccomandazioni in merito agli investimenti, in qualsiasi giurisdizione. Per maggiori informazioni si prega di leggere la sezione ”Informazioni importanti” presente nel del report completo scaricabile dal link di cui sopra.

Torna alla pagina "CIO View"